炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

随着多家券商2025年中期策略会陆续召开,对于证券行业下半年的前景展望也逐渐清晰起来。在多位业内人士看来,2025年全年证券行业净利润有望延续当前增长态势,系列改革政策持续落地使券商有望迎来更为广阔的扩表和展业空间;面对激烈的市场竞争,借助行业并购重组等资本运作方式,大型券商能凭借自身底蕴强化马太效应,而中小型券商也能快速扩大业务规模。

就板块后市投资而言,多重积极因素叠加下,券商板块估值有望持续企稳回升,2025年中报有望实现业绩高增长且估值尚在低位的券商、业务结构更为均衡且专业能力更强的头部综合券商以及存在并购重组可能性的相关券商值得投资者关注。

● 本报记者 胡雨

行业积极因素有望延续

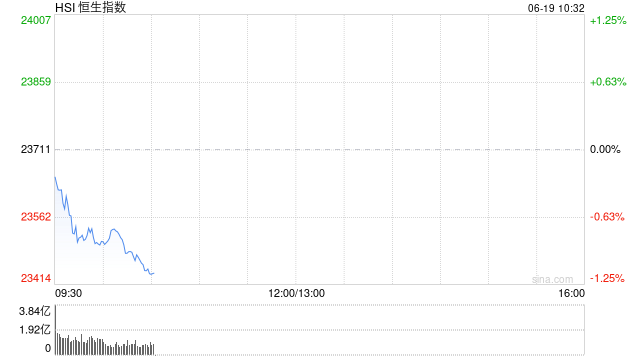

从二级市场表现看,Wind数据显示,截至6月18日收盘,A股券商指数2025年以来累计下跌7.51%,跑输上证指数同期表现。不过,行业基本面延续修复态势、A股交投维持相对活跃状态、资本市场一系列改革不断落地等共同构成了夯实券商板块投资价值的基础。综合多家机构发布的证券行业2025年中期策略看,前述积极因素在后市仍有望延续。

据中信证券金融产业首席分析师田良统计,2025年一季度上市券商实现扣非归母净利润425.7亿元,同比增长55.3%,其中经纪业务和投资交易业务成为业绩增长的核心支撑。在2025年上证指数达到3500点、日均股基成交金额达到1.35万亿元、股权融资规模达到5000亿元、两融余额达到1.9万亿元的中性假设下,预计2025年证券行业净利润将达1963亿元,同比增幅将达到17.3%,年化ROE(净资产收益率)将提升至6.0%。

对于整个行业经纪业务和投资业务全年收入表现,浙商证券非银金融分析师孙嘉赓认为,在市场活跃度和风险偏好提升的背景下,证券行业2025年全年经纪业务净收入同比增幅有望达到27%。尽管去年证券行业固收投资收益的基数较高,使得今年行业固收投资收益面临一定压力,但权益市场或仍有结构性行情,对总体投资收益形成一定支撑,预测证券行业今年全年投资业务净收入同比增幅有望达到10%。

从政策面看,中国证监会主席吴清6月18日在2025陆家嘴论坛上宣布,将聚焦提升制度的包容性和适应性,以深化科创板、创业板改革为抓手,着力打造更具吸引力、竞争力的市场体系和产品服务矩阵。在此之前,新“国九条”和配套的“1+N”政策体系逐步落地,引入中长期资金、大力发展权益基金、推动公募基金改革落地。在华泰证券银行证券首席分析师沈娟看来,这些举措均有助于打造长期投资的市场生态,构建“资金-投资-资产”的正向反馈循环。证券公司作为资本市场的重要参与者,各项业务的成长均与资本市场发展息息相关,未来有望迎来更为广阔的扩表和展业空间。

关注重组进展及AI赋能效果

就证券行业并购重组而言,近两年证券行业并购重组典型案例持续涌现,如国泰君安吸收合并海通证券、国联证券收购民生证券、浙商证券收购国都证券等。新一轮证券行业并购浪潮吸引了市场广泛关注,这背后既有监管层鼓励头部机构通过合并进一步做大做强的政策引导,也有证券公司面对激烈的同质化竞争做出的慎重考量。

在东吴证券非银金融行业首席分析师孙婷看来,近期监管层引导公募基金管理费及交易佣金下调,叠加投行业务阶段性收紧,短期将对券商尤其是中小券商造成一定的经营压力。此时,通过并购重组等方式进行资源整合,有利于提升券商在行业中的竞争地位,同时也推动行业进行供给侧改革。对大型券商而言,其能凭借自身底蕴强化马太效应,而中小型券商也能通过多渠道充实公司资本及外延式并购快速扩大业务规模,从而形成规模效应。

在行业集中度持续提升的同时,近年来AI在证券行业的应用场景得到不断拓展,叠加券商自身不断加大金融科技的投入,AI对券商各项业务的赋能效果也受到市场的持续重视。对此,孙婷认为,AI的发展有望赋能券商存量业务增长,并催生新业务。目前,头部公司都在致力于以大模型赋能股基APP或是金融终端,为已有功能注入AI能力,实现智能客服、智能投顾、智能风险等多场景应用,提升原有客户黏性、提高获客能力并吸引客流量,推动公司C端、B端存量业务增长。此外,金融大模型不断迭代升级,也有望催生金融领域新的业务场景和应用,推动金融行业不断向前发展。

建议把握三条投资主线

对于券商板块后市投资机遇,业内人士建议关注三条投资主线。

田良认为,在降息带来流动性利好、券商板块中报同比增速有望持续保持优异表现、一揽子金融政策落地有望打开增量空间的背景下,券商板块估值有望持续企稳回升,并有望在基本面、政策面和流动性利好的支持以及行业并购重组题材的刺激下,持续展现自身弹性。在具体布局上,推荐关注两条投资主线:一是在经纪业务与投资交易业务持续带动整体业绩改善、投行业务稳步复苏的情况下,布局2025年中报有望实现业绩高增长且估值尚在低位的券商;二是在政策持续落地,明确并购重组财务顾问、买方投顾、衍生品业务发展前景,行业并购重组持续推进的背景下,关注存在并购重组可能性的相关券商。

此外,国泰海通非银首席分析师刘欣琦建议关注业务结构更为均衡、专业能力更强的头部综合券商。当前证券行业正处于关键的转型和变革期:固收业务方面,提升策略交易能力、探索跨境资产配置、增强客需业务投入是重要转型方向;权益业务方面,增配高股息OCI(其他综合收益)资产逐步成为行业共识;财富管理及资产管理业务方面,《公募基金高质量发展行动方案》一方面推动行业高质量扩容,另一方面推动基金公司差异化发展,更利好参控股头部公募的券商。

网友留言(0)